Agata Barańska, ALTANA WEALTH | 20 listopada 2024

W ostatnim czasie Uniwersytet Harvarda opublikował swój raport finansowy za rok podatkowy 2024, w którym stwierdzono: „Zwiększyliśmy wielkość portfela funduszy hedgingowych w celu ograniczenia ekspozycji na akcje (publiczne i prywatne, łącznie), a tym samym ograniczenia ryzyka portfela.”

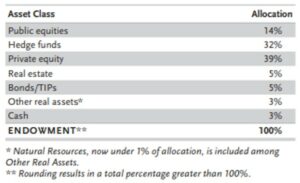

ALOKACJA PORTFELA ENDOWMENT UNIWERSYTETU HARVARDA W ROKU 2024

https://finance.harvard.edu/files/fad/files/fy24_harvard_financial_report.pdf

Jak wynika z powyższego zestawienia, hedge funds stanowią 32% funduszu endowment Uniwersytetu Harvarda i ustępują tylko nieznacznie inwestycjom private equity. Co jest atrakcyjnego w tej klasie aktywów?

Czym jest fundusz hedgingowy?

Fundusze hedgingowe to instrumenty inwestycyjne, które pozyskują kapitał od inwestorów prywatnych lub instytucjonalnych w celu realizacji szerokiej gamy zróżnicowanych, często złożonych, strategii nastawionych na generowanie ponadprzeciętnych zwrotów. Fundusze te cieszą się dużą elastycznością w doborze inwestycji, co pozwala im inwestować w różne aktywa, takie jak akcje, obligacje, waluty czy surowce, stosując jednocześnie strategie, wykorzystujące dźwignię finansową, ale także obejmujące zakup instrumentów pochodnych, strategie long/short czy arbitraż. Ta wszechstronność, a poprzez to szeroka dywersyfikacja, pozwala funduszom hedgingowym na osiąganie stabilnych zwrotów niezależnie od warunków rynkowych.

Powszechnie w Polsce uważa się, że z uwagi na bardzo szeroki wachlarz możliwości korzystania z doboru instrumentów do portfela, w funduszach hedigingowych można wszystko. W związku z tym inwestycje w hedge fund są mocno ryzykowne. Jednakże z założenia, hedge fund mają za zadanie poszukiwanie stabilnego i bezpiecznego zwrotu przy zachowaniu płynności, dlatego są cennym elementem portfela funduszu endowment, który doceniają także zarządzający funduszem endowments Uniwersytetu Harvarda.

Rola funduszy hedgingowych w portfelu endowment

Alokacja do funduszy hedgingowych może skutecznie zmniejszyć ryzyko portfela, oferując jednocześnie potencjał wyższych zwrotów. Fundusze te realizują strategie inwestycyjne, które mają mniejszą korelację z tradycyjnymi aktywami, takimi jak akcje i obligacje, tworząc tym samym bufor przeciwko zmienności rynkowej, ponieważ często nie reagują w ten sam sposób, co szeroki rynek. Niska korelacja lub najlepiej jej brak pomiędzy instrumentami w portfelu, są kluczem do ograniczenia zmienności czyli ryzyka.

Wykorzystując elastyczne, adaptacyjne strategie inwestycyjne – takie jak long/short equity (strategia long-short polega na kupowaniu aktywów z potencjałem wzrostu i sprzedawaniu tych, które mogą tracić na wartości, by zyskać bez względu na kierunek rynku), global macro (strategia global macro polega na inwestowaniu w różne rynki i aktywa na podstawie analiz makroekonomicznych, aby wykorzystać globalne trendy i zmiany gospodarcze) i podejścia neutralne względem rynku, czyli zajmowanie długich i krótkich pozycji, aby zminimalizować wpływ ogólnych ruchów rynkowych i skupić się na zyskach wynikających z selekcji poszczególnych aktywów – fundusze hedgingowe mogą stosować narzędzia, takie jak krótka sprzedaż (short-selling) i instrumenty pochodne (derivatives), aby ograniczyć straty i w konsekwencji chronić kapitał w okresach spadków, której brakuje tradycyjnym inwestycjom. I to jest drugi pozytyw posiadania funduszy hedgingowych w portfelu.

Dodatkowo fundusze hedgingowe poszukują instrumentów do portfela, które łączą w sobie możliwie niską zmienność oraz systematyczny zwrot czyli dążą do osiągania pozytywnych wyników, niezależnie od warunków rynkowych. Zwroty skorygowane o ryzyko mierzą efektywność inwestycji w odniesieniu do poziomu ryzyka podjętego w celu ich osiągnięcia, pomagając inwestorom ocenić, ile zwrotu przypada na jednostkę ryzyka. Takie wskaźniki jak Sharpe, Sortino oraz Alfa dostarczają cennych informacji na temat potencjału ryzyka i zwrotu danego aktywa lub inwestycji. Kierowanie się wyborem instrumentów, które mają osiągać zwrot mierzony możliwie niskim ryzykiem, zwiększa bezpieczeństwo inwestycji, którym kierują się w wyborze fundusze hedge.

Kluczową część inwestycji funduszy hedgingowych stanowią instrumenty płynne, zapewniając fundament elastyczności finansowej i strategicznej „zwinności” w portfelu. W przeciwieństwie do inwestycji niepłynnych, takich jak nieruchomości czy private equity, które wymagają dłuższych okresów realizacji (4-8 lat), inwestycje płynne mogą być szybko i łatwo zamienione na gotówkę bez znaczącego wpływu na ich wartość rynkową. I to już czwarty atut funduszy hedge.

Włączenie inwestycji płynnych dla elastyczności portfela

Uwzględnienie inwestycji płynnych w portfelu jest niezbędne dla zachowania elastyczności na zmieniające się potrzeby finansowe i warunki rynkowe. Płynność pozwala inwestorom na realizację krótkoterminowych zobowiązań, wykorzystanie nowych okazji inwestycyjnych oraz dostosowanie się do zmian rynkowych bez strat wynikających z okresów karencji czyli oczekiwania na wyjście, które są związane z mniej płynnymi aktywami. Równoważąc aktywa płynne z opcjami o wysokim potencjale, lecz mniej płynnymi, możliwe jest zbudowanie portfela, który łączy stabilność i dostępność inwestycji płynnych z potencjałem wzrostu aktywów długoterminowych. Taka kompozycja optymalizuje portfel zarówno pod kątem długoterminowego wzrostu, jak i przepływu gotówkowego, oferując strategiczne podejście do zarządzania ryzykiem i zwiększania elastyczności.

Fundusze hedgingowe zachowują płynność poprzez strategiczną alokację aktywów, płynne instrumenty inwestycyjne oraz aktywne zarządzanie. Odpowiednio inwestując w aktywa takie jak: akcje notowane publicznie, obligacje rządowe oraz instrumenty pochodne, fundusze hedgingowe zapewniają sobie dostęp do gotówki na potencjalną realizację wykupów oraz możliwość wykorzystania pojawiających się okazji inwestycyjnych. Dodatkowo elastyczne strategie umożliwiają funduszom hedgingowym szybkie dostosowanie portfeli do warunków rynkowych, na przykład przez realokację w bardziej płynne pozycje lub odkładanie ekwiwalentów gotówki na pokrycie krótkoterminowych potrzeb bez kompromisu wobec długoterminowych celów.

Gdzie szukać i jak przeprowadzać due diligence funduszy hedgingowych?

Skoro opłaca się posiadać fundusze hedgingowe w portfelu, to w jaki sposób zatem ich poszukiwać i jak je ocenić?

Aby znaleźć fundusze hedgingowe, warto zacząć od platform inwestycyjnych oferujących produkty dla inwestorów, takich jak Bloomberg czy Preqin, które zawierają bazy danych funduszy hedgingowych o różnych strategiach. Poszukiwania można również prowadzić poprzez doradców finansowych i sieci profesjonalne, takie jak LinkedIn. Ulokowanych w Polsce funduszy hedgingowych raczej się nie znajdzie, a główne centra działalności tego typu organizacji znajdują się w Londynie i Nowym Jorku. Skutecznym sposobem na zdobycie informacji o funduszach może być udział w wydarzeniach branżowych, takich jak konferencje i sympozja inwestycyjne, gdzie fundusze często prezentują swoje oferty. Jeżeli natrafi się już na konkretny fundusz, to często można spotkać polskich doradców, którzy są związani z określonymi funduszami lub posiadają szeroką sieć kontaktów w branży. To jest widoczny znak, że polski rynek postrzegany jest jako perspektywiczny w zakresie pozyskania kapitału do funduszy hedgingowych.

Ocena funduszy hedgingowych wymaga uwzględnienia ich wyników historycznych, ponieważ przeszłe zwroty mogą ukazać, jak fundusz radził sobie w różnych cyklach rynkowych i jak jego zwroty, koniecznie w ocenie skorygowane o ryzyko, wypadają w porównaniu z podobnymi funduszami.

Jednak wyniki historyczne nie wystarczą – zrozumienie strategii inwestycyjnej funduszu jest równie ważne. Każda strategia ma swój unikalny profil ryzyka i wrażliwość na rynek, co inwestorzy muszą dopasować do swojej tolerancji ryzyka i celów finansowych. Tutaj można „odkryć” rzeczywiste „oblicze funduszu”.

Wreszcie doświadczenie i ekspertyza zespołu zarządzającego funduszem są kluczowe dla sukcesu: silne przywództwo, zgodne interesy finansowe oraz udokumentowane sukcesy w realizacji danej strategii mogą sygnalizować solidne zarządzanie ryzykiem i zdolność adaptacji na zmiennych rynkach. Te czynniki – dźwignia, wyniki historyczne, typ strategii i zespół zarządzający – tworzą kompleksowy obraz potencjalnego ryzyka i korzyści z inwestycji w fundusze hedgingowe.

Podsumowanie

Włączenie funduszy hedgingowych do portfela funduszu endowment pozwala na strategiczne połączenie potencjału wzrostu, zarządzania ryzykiem oraz elastyczności inwestycyjnej. Fundusze hedgingowe oferują unikalne możliwości dywersyfikacji i zwrotów, jednak niosą ze sobą również specyficzne ryzyka, które wymagają dokładnej oceny. Ich wybór i ocena nie jest jednak sprawą prostą i dlatego przygotowywana jest ona zazwyczaj przez profesjonalne zespoły zarządzające zajmujące się strategiczną alokacją aktywów. Ponieważ takich zespołów w Polsce praktycznie nie ma, dlatego prawdopodobnie z tego powodu hundusze hedgingowe nie są znane na rynku polskim. Jednakże jak widać z obserwacji portfela amerykańskich uniwersyteckich funduszy endowments (również Yale, Stanford i innych) ich rola zdecydowanie rośnie. Tym samym są one również bardzo interesującym elementem „układanki inwestycyjnej” dla portfeli funduszy rodzinnych zarządzanych przez family office, jako „młodszych braci” uniwersyteckich funduszy endowments.

Opublikowane w: